Phân kỳ (Divergence) là gì? – Chiến lược giao dịch cơ bản theo phân kỳ

Phân kỳ trong giao dịch là một công cụ phân tích kỹ thuật quan trọng được sử dụng để xác định sự thay đổi trong xu hướng giá. Nó dựa trên ý tưởng rằng giá cả không di chuyển một cách liên tục và luôn có sự biến đổi trong quá trình tăng hoặc giảm.

Định nghĩa về phân kỳ trong trading

Phân kỳ xảy ra khi giá cả và các chỉ báo kỹ thuật không di chuyển theo cùng một hướng. Điều này thường cho thấy sự yếu đuối của xu hướng hiện tại và khả năng có một sự đảo chiều trong tương lai gần. Phân kỳ có thể xảy ra cả trong xu hướng tăng và xu hướng giảm.

Ví dụ cụ thể về sự dịch chuyển ngược hướng: khi giá tạo 1 đáy cao hơn nhưng chỉ báo dao động lại tạo 1 đáy thấp hơn, ta gọi đó là phân kỳ. Ta áp dụng các tín hiệu phân kỳ này để giao dịch tiếp diễn một xu hướng hoặc đảo chiều xu hướng.

Trong phạm vi bài viết này mình sẽ lấy ví dụ về các loại phân kỳ RSI để giúp các bạn hiểu rõ hơn về cách giao dịch theo phương pháp này.

Có bao nhiêu loại phân kỳ?

Hiện tại chúng ta có 2 loại phân kỳ chính trong trading: phân kỳ thường (regular divergence hay classic divergence) và phân kỳ ẩn (hidden divergence). Phân kỳ thường dùng để phát hiện sự đảo chiều của xu hướng; và phân kỳ ẩn dùng để phát hiện sự tiếp diễn của xu hướng. Như vậy với 2 loại phân kỳ trong trading (phân kỳ thường và phân kỳ ẩn) và 2 xu hướng chính (xu hướng tăng và xu hướng giảm) chúng ta sẽ có 4 chiến lược giao dịch với phân kỳ.

Ở những ví dụ về phần kỳ trong trading dưới đây chúng ta sẽ lấy chỉ báo giao động RSI để so sánh với giá.

1, Phân kỳ thường tăng giá (bullish divergence):

Phân kỳ thường tăng giá xuất hiện trong một xu hướng giảm khi giá tạo lên những đáy thấp dần (đáy sau thấp hơn đáy trước – Lower Lows), nhưng RSI lại tạo đáy cao hơn (Higher Lows).

Phân kỳ tăng giá

Việc RSI tạo đáy cao hơn cho thấy động lượng (momentum) giảm giá đã yếu đi nhiều (RSI là 1 chỉ báo động lượng cực kỳ tốt). Như vậy ta có căn cứ để kỳ vọng vào 1 sự đảo chiều từ giảm sang tăng. Phân kỳ thường tăng giá để giao dịch đảo chiều xu hướng, nhưng chỉ là tín hiệu khởi đầu, chúng ta cần phải có 1 tín hiệu khác để kích hoạt lệnh mua.

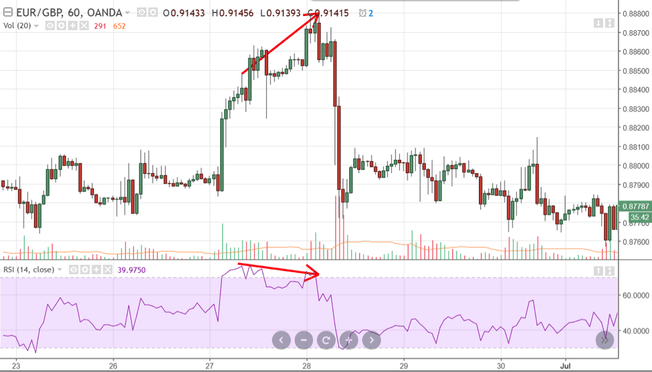

2, Phân kỳ thường giảm giá (bearish divergence)

Ngược lại với phân kỳ tăng giá, phân kỳ giảm giá xuất hiện tại một xu hướng tăng, tại đó giá liên tục tạo các đỉnh sau cao hơn đỉnh trước (Higher Highs). Tuy nhiên chỉ báo RSI lại đỉnh sau thấp hơn đỉnh trước (Lower Highs).

Phân kỳ giảm giá

Bản chất của vấn đề ở đây là tín hiệu này đang cho thấy động lượng tăng đã yếu nhiều, chờ 1 sự đảo chiều sang giảm. Chúng ta sử dụng tín hiệu này như một chiến lược để giao dịch đổi chiều xu hướng, cụ thể ở đây là từ tăng sang giảm. Tuy nhiên chúng ta nên chờ thêm tín hiệu khác để vào lệnh.

3, Phân kỳ ẩn tăng giá (hidden bullish divergence) – phân kỳ tiếp diễn xu hướng tăng

Phân kỳ ẩn tăng giá (hay còn gọi là phân kỳ tiếp diễn xu hướng tăng) xuất hiện khi giá tạo đáy cao hơn trong xu hướng tăng (Higher Lows), nhưng RSI lại tạo đáy thấp hơn (Lower Lows).

Phân kỳ tiếp diễn tăng giá

Đây là tín hiệu cho thấy giá sẽ tiếp diễn xu hướng tăng này. Tín hiệu Phân kỳ kín tăng giá thường có thể được vào ngay, vì có xác suất cao hơn Phân kỳ thường. Cơ bản ta đang giao dịch thuận xu hướng nên xác suất sẽ tốt hơn. Chúng ta có thể kết hợp với các mô hình nến Nhật và các mô hình giá tiếp diễn xu hướng tăng để có được một xác suất chiến thắng tốt hơn.

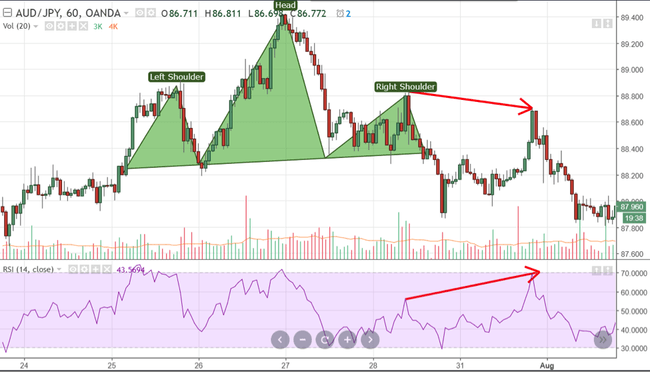

4, Phân kỳ ẩn giảm giá (hidden bearish divergence) – phân kỳ tiếp diễn xu hướng giảm

Phân kỳ ẩn giảm giá xuất hiện trong một xu hướng giảm khi giá tạo đỉnh thấp hơn (Lower Highs) nhưng RSI tạo đỉnh cao hơn (Higher Highs).

Phân kỳ kín giảm giá là tín hiệu cho thấy xu hướng giảm sẽ có khả năng tiếp diễn. Ta có thể kết hợp thêm tín hiệu bán từ mô hình nến Nhật và các mô hình giá tiếp diễn xu hướng giảm để vào lệnh xác suất cao hơn.

Phân kỳ tiếp diễn giảm giá

Ví dụ trên cho thấymô hình vai đầu vai (một mô hình giá đảo chiều phổ biến) kết hợp với tín hiệu phân kỳ kín giảm giá, một lệnh sell là hoàn hảo.

Sử dụng phân kỳ một cách hợp lý

Phân kỳ là một trong tín hiệu quan trọng tuy nhiên không phải tín hiệu phân kỳ nào cũng đáng tin cậy. Chúng ta nên kết hợp sử dụng phân kỳ với các mô hình giá, mô hình nến và các vùng hỗ trợ kháng cự quan trọng trên nhiều khung thời gian hoặc kết hợp với việc giao dịch theo xu hướng để tăng xác suất thắng mỗi lần vào lệnh. Không nên quá lạm dụng phân kỳ trong trading để tránh những thua lỗ không đáng có. Dưới đây là một số ví dụ để kết hợp phân kỳ với xu hướng trên đa khung thời gian.

- Phân kỳ ẩn xuất hiện trong một xu hướng tăng của khung thời gian M15 và H4 cũng là xu hướng tăng

- Phân kỳ thường xuất hiện ở cuối xu hướng giảm trên khung M15 và khung H4 đang là xu hướng tăng – điều này thể hiện rằng xu hướng 15M chỉ là xu hướng hồi và nó sắp đảo chiều và kết thúc xu hướng hồi.

Mẹo phân biệt các dạng phân kỳ

Đối với những bạn mới tìm hiểu về phân kỳ thì chắc hẳn sẽ khó phân biệt được các dạng phân kỳ, nếu gặp phải trường hợp này bạn có thể tham khảo mẹo dưới đây để có thể phân biệt phân kỳ thường và phân kỳ ẩn.

Để đỡ bị nhầm 4 loại phân kỳ bạn có thể phân ra 2 kiểu là tăng giá và giảm giá. Trong kiểu giảm giá bạn dùng đỉnh của giá và đỉnh RSI để xác định là phân kỳ thường hay phần kỳ ẩn. Nếu giá tạo đỉnh cao hơn , RSI tạo đỉnh thấp hơn thì là phân kỳ thường (đảo chiều tăng sang giảm), nếu giá tạo đỉnh thấp hơn mà RSI tạo đỉnh cao hơn thì là phân kỳ ẩn (tiếp diễn xu hướng giảm). Cả 2 đều là giảm giá

Ngược lại với kiểu tăng giá ta dùng đáy của giá và đáy của RSI để xác định PK thường hay PK ẩn. Giá tạo đáy thấp hơn , RSI tạo đáy cao hơn (PK thường – đảo chiều giảm sang tăng). Giá tạo đáy cao hơn , RSI tạo đáy thấp hơn (PK ẩn – tiếp diễn tăng)

Câu hỏi thường gặp

Phân kỳ này có đáng tin cậy không?

Nhà giao dịch thường xem xét tính đáng tin cậy của phân kỳ dựa trên thời gian, độ rõ ràng và sự phù hợp với các chỉ báo kỹ thuật khác.

Phân kỳ chỉ số này có thể dẫn đến đảo chiều xu hướng không?

Nhà giao dịch quan tâm đến khả năng phân kỳ dẫn đến sự thay đổi trong xu hướng giá cả hiện tại và xác định liệu có nên đảo chiều giao dịch hay không.

Có cần chờ xác nhận từ các tín hiệu khác không?

Đôi khi, phân kỳ chỉ là một tín hiệu cảnh báo sớm và nhà giao dịch có thể muốn chờ đợi xác nhận từ các tín hiệu khác như mô hình giá cả hoặc đường xu hướng trước khi đưa ra quyết định giao dịch.